IPO - INITIAL PUBLIC OFFERING

IPO je zkratka pro první veřejnou nabídku akcií (tzv. Initial Public Offering). Jde o proces, kdy společnost poprvé se svými akciemi vstupuje na burzu. Důvodů pro vstup společnosti na burzu je velmi mnoho, většinou jde o souhrn důvodů. Nicméně jako hlavní důvod vstupu společností na burzu bývá vůle nedluhově financovat rozvoj společnosti, a to navýšením základního kapitálu. Společnost tak vydá nové akcie, navýší tak základní kapitál, čímž naředí (sníží) podíl současných akcionářů (odhlédneme-li od eventuality využití práva na předkupní právo nově vydaných akcií). Je třeba dodat, že nemusí jít vždy o navýšení kapitálu, může jít i o prodej současných akcií a de facto exit současných akcionářů.

Protože pro společnost je složité hledat investory nahodilým způsobem, logickým krokem je vstup společnosti a jejích akcií na burzu. Nejenže se jedná o prestižní záležitost, ale fakt kotace akcií na burze zvyšuje i zájem investorů o akcie, neboť je budou moci v budoucnu jednodušeji prodat.

Proces IPO

Jde o relativně nákladný a zdlouhavý proces. Proto společnosti angažují tzv. manažery emise, kteří vedou celou emisi. Je třeba si uvědomit, že manažeři emise jednají především v zájmu emitující společnosti, neboť odměna manažera emise se odvíjí od hodnoty upsaného objemu cenných papírů (cca 3-5 % z objemu). Manažer emise má tak na starosti tzv. road show, což je marketingová příprava IPO a zajištění zájmu o upisované akcie.

Jednotlivé fáze realizace IPO:

- výběr manažera emise a ostatních členů realizačního týmu,

- výběr trhu pro realizaci IPO,

- důkladné prověření společnosti (due diligence),

- interní ocenění emitující společnosti,

- svolání valné hromady,

- příprava emisního projektu,

- jednání s organizátorem regulovaného trhu,

- prezentace společnosti investorům (road show),

- rozhodnutí o výši emisního kurzu akcií a jejich alokaci mezi investory (pricing),

- přijetí akcií k obchodování na regulovaném trhu s investičními nástroji.

zdroj: BCPP

Pro konečného investora jsou zajímavé zejména dvě závěrečné fáze dle uvedeného rozdělení, tj. pricing a následná kotace akcií na burze.

Pricing, neboli stanovení emisního kurzu, může probíhat formou aukce, stanovením fixního kurzu nebo formou bookbuildingu. Právě poslední zmiňovaná forma pricingu je v poslední době nejčastější. Velmi zjednodušeně řečeno jde o formu aukce v rámci vykomunikovaného cenového rozpětí, přičemž i po dosažení rovnovážného stavu mezi nabídkou a poptávkou má stále manažer emise volné ruce k různým jednostranným úkonům, jako může být i zvolení preferovaných investorů nebo vyloučení některých z nich. Proto bývá tato forma velmi oblíbená mezi emitenty, méně již u investorů, nicméně v poslední době se musí investoři s touto formou pricingu velmi často smířit. Na druhou stranu je faktem, že protože podání pokynu do pricingu nebývá obchodníky s cennými papíry zpoplatněno (platí se až poplatky z případného realizovaného objemu nákupu), může tato forma pricingu vyústit „pouze“ ve ztrátu času, nikoli finančních prostředků.

Následuje kotace akcií na burze, tzn. obchodování akcií na sekundárním trhu. Zde má k akciím již přístup nejširší spektrum investorské veřejnosti.

IPO efekt

Primární úpisy akcií (IPO) jsou investory vyhledávány zejména kvůli tzv. IPO efektu. Teorie IPO efektu hovoří o faktu, že v prvních chvílích i hodinách obchodování mají „nové“ akcie velmi často tendenci růst, a to z logického důvodu. Ve chvíli vstupu akcií na burzu jsou akcie v rukou investorů, kteří je získali v rámci primárního úpisu (pricingu), a to za kurs, který je startovním kurzem na burze. Logicky pak tito akcionáři z primárního úpisu nemají zájem prodávat akcie pod emisním kurzem, za který akcie získali. Proto se první obchody často odehrávají nad emisním kurzem, pod touto cenou jednoduše nebývá prodejců. IPO efekt vyprchává ve chvíli, kdy akcie vymění dostatečný počet „rukou“.

Příklad:

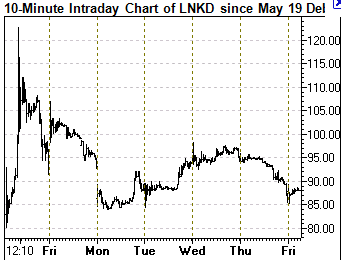

Na grafu je vidět vstup akcií společnosti Linked In (obdoba známějšího Facebooku) 19. května roku 2011. Emisní kurs byl 45 USD. První obchodní den na sekundárním trhu (burze) se však o akcie strhl obrovský zájem, což akcie katapultovalo o 170 % výše. Ti investoři, kteří měli možnost se dostat do primárního úpisu (bookbuildingu), mohli hned první den realizovat obrovský zisk.

Uvedený případ samozřejmě není realitou pokaždé. Jen docela dobře ilustruje onen často diskutovaný IPO efekt.

V souvislosti s IPO je dobré také zmínit, že pro dlouhodobé investory nebývá proces IPO výhodný. Je třeba si totiž uvědomit, že manažer emise, který určuje rozpětí upisovací ceny, jedná zejména v zájmu emitenta (vstupující společnosti), tudíž se snaží cenu dostat co nejvýše. Jak říká například guru dlouhodobých investorů Warren Buffet: „Pro dlouhodobé investory není na IPO nikdy vhodná doba“. Dlouhodobý investor by tak měl vyhledávat spíše zaběhnuté akcie, které aktuálně trh ignoruje a podceňuje.

Jako spekulace na první obchodní den či chvíle, jsou však primární úpisy (IPO) díky IPO efektu stále více vyhledávány. Problém však bývá s přístupem do primárního úpisu. Pro drobné individuální investory bývá přístup do pricingu na vlastní pěst prakticky nerealizovatelný.